ฉะนั้นเพื่อให้เข้าใจถึงปัญหาหนี้ครัวเรือนและพฤติกรรมการก่อหนี้ของลูกหนี้มากขึ้น ttb analytics จึงใช้ข้อมูลบัญชีลูกหนี้ที่ไม่สามารถระบุตัวตน (Anonymous Account) ซึ่งได้จากการเก็บรวบรวมโดยบริษัท ข้อมูลเครดิตแห่งชาติ จำกัด (NCB) เพื่อวิเคราะห์ลำดับการเป็นหนี้เสียของผลิตภัณฑ์ (Product Default Sequential Analysis) โดยเลือกใช้ข้อมูลบัญชีสินเชื่อรายย่อยของลูกหนี้ที่ถือมากกว่า 1 บัญชีระหว่างไตรมาสที่ 1 ของปี 2559 จนถึงไตรมาสที่ 2 ของปี 2567 และจะต้องมีการก่อหนี้ใหม่ (New Booking) ในช่วงระหว่างไตรมาสที่ 1 ของปี 2565 จนถึงไตรมาสที่ 2 ปี 2567 ซึ่งมีจำนวนลูกหนี้ที่มีบัญชีสินเชื่อรายย่อยในกลุ่มนี้ทั้งสิ้น 1.6 ล้านราย แบ่งออกเป็นลูกหนี้ที่มีบัญชีสินเชื่อ 2 บัญชี 5.9 แสนราย ลูกหนี้ที่มีบัญชีสินเชื่อ 3-4 บัญชีทั้งหมด 6.4 แสนราย และลูกหนี้ที่มีบัญชีสินเชื่อมากกว่า 4 บัญชีอีกราว 3.7 แสนราย

จากข้อมูลดังกล่าว ttb analytics ได้ประเมินพฤติกรรมของลูกหนี้ที่มีแนวโน้มผิดนัดชำระหนี้ในเบื้องต้นตามการถือและลำดับการถือผลิตภัณฑ์สินเชื่อ โดยจำแนกตามกลุ่มความเสี่ยงตามลักษณะของผลิตภัณฑ์ ซึ่งแบ่งออกเป็น 2 ประเภท ได้แก่ 1) ผลิตภัณฑ์สินเชื่อที่มีหลักประกันหรือมีความเสี่ยงในการผิดนัดชำระหนี้ค่อนข้างต่ำ ได้แก่ สินเชื่อบ้าน สินเชื่อเช่าซื้อรถยนต์ และสินเชื่อบัตรเครดิต และ 2) ผลิตภัณฑ์สินเชื่อที่ไม่มีหลักประกันหรือมีความเสี่ยงในการผิดนัดชำระหนี้ค่อนข้างสูง ได้แก่ สินเชื่อมอเตอร์ไซค์ สินเชื่อส่วนบุคคล และสินเชื่อเช่าซื้ออื่น ๆ (เช่น สินเชื่อเพื่อซื้อโทรศัพท์มือถือและเครื่องใช้ไฟฟ้า) ซึ่งแบ่งออกเป็น 3 กลุ่มดังนี้

กลุ่มแรก คือ "กลุ่มลูกหนี้ที่มีความเสี่ยงต่ำ" (Low-risk Likelihood) เป็นลูกหนี้ที่ถือผลิตภัณฑ์สินเชื่อที่มีความเสี่ยงต่ำทั้งหมด ซึ่งลูกหนี้กลุ่มนี้มีแนวโน้มผิดนัดชำระหนี้ค่อนข้างต่ำ โดยเฉพาะผู้ที่ถือสินเชื่อบ้านร่วมกับสินเชื่อเช่าซื้อรถยนต์หรือบัตรเครดิต ซึ่งมีอัตราการผิดนัดชำระหนี้มากกว่า 90 วัน (DPD>90) เพียง 0.3-5.4% ของลูกหนี้ที่ถือผลิตภัณฑ์กลุ่มนี้ทั้งหมด แม้ในกรณีที่ลูกหนี้ถือบัตรเครดิตหลายใบ (สูงสุดถึง 7 ใบ) ก็ยังพบว่ามีสัดส่วนบัญชีที่ผิดนัดชำระหนี้เพียง 0.2% อย่างไรก็ตาม มีข้อควรระวังเกี่ยวกับความเสี่ยงจากพฤติกรรมการชำระขั้นต่ำของกลุ่มสินเชื่อบัตรเครดิตที่อาจสะสมเป็นปัญหาในระยะยาว

ถัดมา คือ "กลุ่มลูกหนี้ที่มีความเสี่ยงปานกลาง" (Moderate-risk Likelihood) เป็นกลุ่มที่ถือผลิตภัณฑ์สินเชื่อที่มีความเสี่ยงสูงผสมผสานกับการถือผลิตภัณฑ์สินเชื่อที่มีความเสี่ยงต่ำ โดยจากการศึกษาพบว่า 15.5% ของลูกหนี้ที่มีสินเชื่อบัตรเครดิตร่วมกับสินเชื่อส่วนบุคคลผิดนัดชำระหนี้ภายในระยะเวลา 1 ปี นับจากช่วงเวลาที่ก่อหนี้ใหม่ล่าสุด โดยเฉพาะอย่างยิ่งหากลูกหนี้มีประวัติผิดนัดชำระหนี้สินเชื่อส่วนบุคคลอยู่ก่อนแล้ว ก็มักจะผิดนัดชำระหนี้ในผลิตภัณฑ์สินเชื่ออื่นตามมาในช่วงเวลาไล่เลี่ยกัน ยิ่งกว่านั้น ในกรณีที่ลูกหนี้อยู่ระหว่างใช้สินเชื่อในกลุ่มที่มีความเสี่ยงสูง และมีความประสงค์ขอสินเชื่อใหม่ในกลุ่มที่มีความเสี่ยงต่ำ ลูกหนี้จะมีแนวโน้มผิดนัดชำระหนี้เพิ่มขึ้นถึง 2-3 เท่า

สุดท้าย คือ "กลุ่มลูกหนี้ที่มีความเสี่ยงสูง" (High-risk Likelihood) โดยลูกหนี้ที่ถือสินเชื่อในกลุ่มผลิตภัณฑ์ที่มีความเสี่ยงสูงมีสัดส่วนลูกหนี้ค้างชำระเกิน 90 วันในแต่ละกลุ่มผลิตภัณฑ์เฉลี่ยสูงถึง 2.2-26.3% ยกตัวอย่างเช่น ลูกหนี้ที่มีสินเชื่อมอเตอร์ไซค์ไปพร้อม ๆ กับสินเชื่อส่วนบุคคลหรือสินเชื่อเช่าซื้ออื่น ๆ อีกมากกว่า 1 บัญชี มีสัดส่วนการผิดนัดชำระหนี้เฉลี่ย 25% ของจำนวนบัญชีเหล่านั้น โดยเฉพาะลูกหนี้ที่ถือสินเชื่อส่วนบุคคลตั้งแต่ 4 บัญชีขึ้นไป มีสัดส่วนการผิดนัดชำระหนี้สูงกว่า 30% ของจำนวนลูกหนี้ในกลุ่มนี้ทั้งหมด

จากการศึกษาข้างต้น ttb analytics ยังมีข้อสังเกตเพิ่มเติมว่า ระดับการก่อหนี้ในกลุ่มสินเชื่อส่วนบุคคลมีความเชื่อมโยงกับการเพิ่มขึ้นของสัดส่วนหนี้เสียของลูกหนี้ในภาพรวมอย่างมีนัย โดยพิจารณาพฤติกรรมการก่อหนี้ใน 3 ประเด็นหลัก ได้แก่

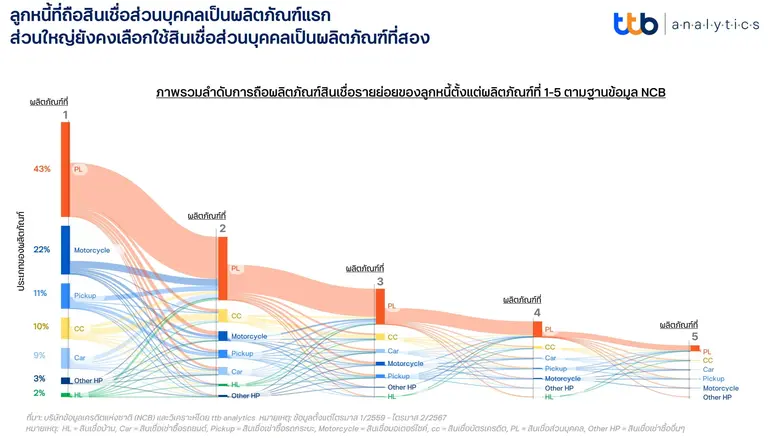

1) ลำดับการก่อหนี้ โดยกลุ่มที่เริ่มเข้าสู่วัยทำงาน (First-jobber) ที่เริ่มต้นก่อหนี้จากการใช้ผลิตภัณฑ์สินเชื่อส่วนบุคคลเป็นอันดับแรก ๆ มักมีแนวโน้มที่จะผิดนัดชำระหนี้มากกว่าเมื่อเทียบกับลูกหนี้ที่ถือสินเชื่อประเภทอื่นเป็นอันดับแรก (Sequential Impact) นอกจากนี้ ยังพบว่าลูกหนี้ที่มีพฤติกรรมชำระค่างวดสินเชื่อส่วนบุคคลล่าช้ายังมีความเสี่ยงที่จะผิดนัดชำระหนี้สินเชื่อบัตรเครดิตเพิ่มขึ้น 4 เท่า และความเสี่ยงที่จะผิดนัดชำระหนี้สินเชื่อบ้านเพิ่มขึ้น 3 เท่า ภายในระยะเวลา 2 - 3 เดือน

2) จำนวนผลิตภัณฑ์ที่ถือ ลูกหนี้ที่มีสินเชื่อส่วนบุคคล 2 บัญชีขึ้นไปมีความเชื่อมโยงกับคุณภาพเครดิตของลูกหนี้ที่ย่ำแย่ลง โดยลูกหนี้ที่ถือสินเชื่อส่วนบุคคลเป็นผลิตภัณฑ์แรกมักมีแนวโน้มก่อสินเชื่อใหม่เป็นสินเชื่อส่วนบุคคลเช่นเดิมเป็นส่วนใหญ่ ซึ่งเป็นกลุ่มที่ผิดนัดชำระหนี้สูงถึง 15.2% อีกทั้งลูกหนี้จะผิดนัดชำระหนี้เพิ่มขึ้นเป็น 17.3% เมื่อถือสินเชื่อส่วนบุคคลเพิ่มเป็น 3 บัญชี

3) แหล่งที่มาของผู้ให้กู้ โดยพบว่าลูกหนี้ที่มีสินเชื่อส่วนบุคคล 2 บัญชีผสมผสานกันระหว่างผู้ให้กู้ที่มาจากทั้งธนาคารพาณิชย์ (Bank) และกลุ่มนอนแบงก์ (Non-bank) มักมีประวัติการผิดนัดชำระหนี้สูง โดยลูกหนี้ที่มีสินเชื่อส่วนบุคคล 2 บัญชีที่มาจาก Non-bank ก่อน ตามด้วยการก่อหนี้จาก Bank มีสัดส่วนบัญชีที่ผิดนัดชำระหนี้กว่า 20.1% และหากลูกหนี้ที่เริ่มถือสินเชื่อส่วนบุคคลจาก Bank ก่อน และตามด้วย Non-bank เป็นลำดับถัดมา มีสัดส่วนบัญชีที่ผิดนัดชำระหนี้สูงถึง 23.9% ของลูกหนี้ที่มีสินเชื่อส่วนบุคคล 2 บัญชีทั้งหมด

สรุปแล้ว จากการศึกษานี้ชี้ให้เห็นว่า "การเริ่มต้นก่อหนี้อย่างไม่รอบคอบ การถือสินเชื่อหลายบัญชี และการพึ่งพาเงินกู้จากหลากหลายแหล่งที่มา" ล้วนเป็นปัจจัยที่เพิ่มความเสี่ยงต่อการผิดนัดชำระหนี้ของลูกหนี้ในอนาคต ซึ่งสะท้อนให้เห็นถึงความเปราะบางทางการเงินของประชาชน โดยเฉพาะกลุ่มที่เริ่มต้นก่อหนี้จากสินเชื่อส่วนบุคคล ซึ่งมีแนวโน้มจะวนเวียนอยู่ในวงจรหนี้ และมีโอกาสผิดนัดชำระหนี้ในผลิตภัณฑ์สินเชื่ออื่น ๆ ตามมาอย่างไม่รู้จบ สิ่งเหล่านี้สะท้อนถึงความจำเป็นในการส่งเสริมความรู้ทางการเงิน (Financial Literacy) อย่างจริงจัง เพื่อให้ประชาชนสร้างความตระหนักรู้ในการวางแผนการเงินและบริหารหนี้ได้อย่างมีประสิทธิภาพ ในขณะเดียวกัน ยังเปิดโอกาสให้สถาบันการเงินพัฒนาเครื่องมือวิเคราะห์ความเสี่ยงและการให้คะแนนเครดิต (Credit Scoring) ที่มีความแม่นยำมากขึ้น โดยอิงจากข้อมูลพฤติกรรมและลำดับการก่อหนี้ ซึ่งจะช่วยให้สามารถคัดกรองลูกหนี้ที่มีความเสี่ยงได้ตั้งแต่ต้นทาง และลดโอกาสเกิดหนี้เสียในระบบเศรษฐกิจได้อีกด้วย